投稿日:2022.07.29 最終更新日:2025.11.10

手元にお金がない時でも消費税の前払い(中間申告)?

皆さんこんにちは。税理士の永岡です。

※本記事は2018年の記事を加筆訂正して再公開しているものです。

さて、今回のテーマは「消費税の中間申告」です。

これは法人にも個人事業主にも同じようにある制度です。

要は、前回の申告で消費税が一定の金額以上発生していたという場合。

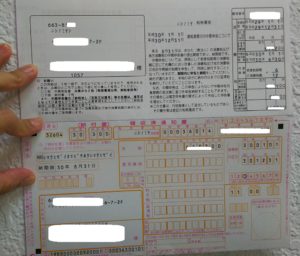

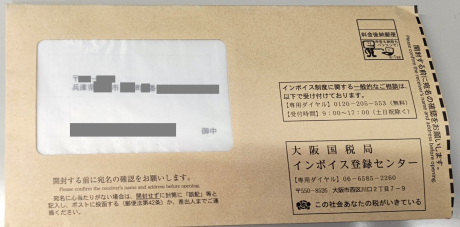

税務署からこんな封筒が届きます。

↓ ↓ ↓

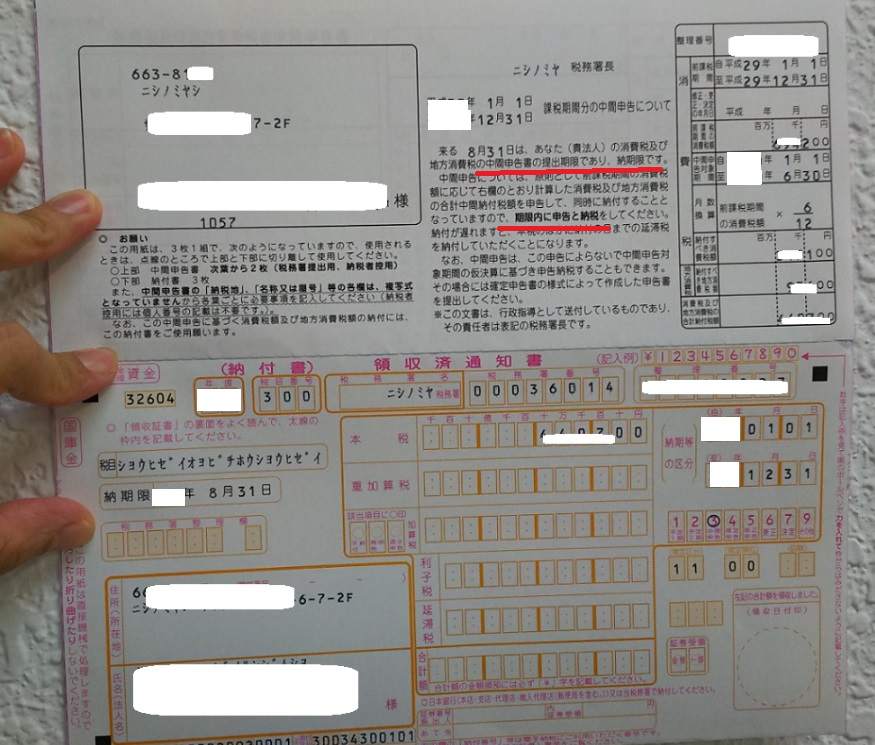

中を開けると、こんな紙が入っています。

これは「この金額の消費税を払ってください」という通知です。

ただ、これはあくまで「前払い」に過ぎません。

実は次の消費税申告で前払いした額はちゃんと考慮されるので、

損することはありません。ご心配なく。

なので、選択肢は2つです。

その1;税務署から知らされた金額で払う。

その2;今年の上半期の実績で自分で計算した金額で払う。

では、まず「その1」の解説から。(「その2」の解説はこちら。)

【その1;税務署から通知きた、そのままの額を払う場合】

税務署から知らされた金額、つまり「去年の税額の半分」で

払う方法を選ぶなら、さっそく届いた書類を処理しましょう。

まずは上下2つに切り離します。

下の部分の用紙は、そのまま銀行や郵便局、税務署の窓口に

持って行って払います。(納付書、といいます。)

もちろん、ネットバンキング(ペイジー)や、クレジットカードでも

支払うことができます。便利になりましたね。(^^♪

ただし、個人事業主で「振替納税」という口座引き落とし制度を

選択している人は、何もしなくても9月27日に自分が指定した口座から

引き落とされます。

(※引落日はその年によって若干違います。確認しましょう。)

「結構大きな金額だけど、銀行窓口で払うときはどうするの?」

ご心配なく。通帳と印鑑と、この用紙(納付書といいます)を

セットにして銀行窓口で「この通帳から払い出してください」と

言えばOK。

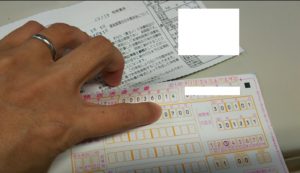

あと、先ほど切り離した、上半分。

これは気づきにくいのですが、よく見ると税務署に

提出しないといけない書類となっています。

こんな風に表紙をめくってみてください。

少し上下がくっついているかもしれませんが、大丈夫。

そっとはがしてみましょう。

※ 実は税務署から送られてきている数字どおりの税金をちゃんと

納めれば、この用紙そのものを提出するのを忘れても大変なことには

なりませんが、一応お知らせしておきます。

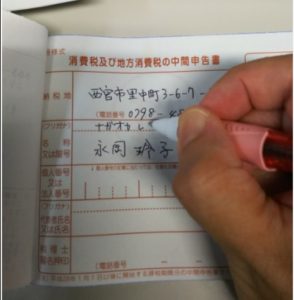

提出するのは電子申告(E-tax)でも、郵送でもOK。

郵送の場合はこんな風に所在地と氏名(名称)書いてハンコ押して

税務署に送るだけです。

はい、これで税務署から言われた数字通りに前払いしておくという

方法の解説は終了。

【その2;今年の上半期実績で計算した方法で払う場合】

この場合は、今年の上半期を1つの年度とみなして

決算の時と同じように、消費税の納税額を計算する必要があります。

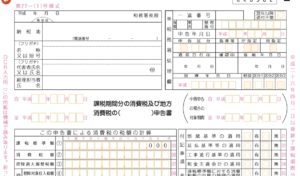

そういう時に税務署に提出する書類はこちら。

(※下記見本は原則課税方式の人の用紙です。)

↓ ↓ ↓

決算の時と全く同じで、ただ単にタイトルが

(確定)申告書、ではなく(中間)申告書となるだけです。

ちょっと面倒なのですが、それでも、

去年と違って今年の上半期は今一つだし、手元資金も乏しいから

消費税の前払いなんてする余裕はあまりない!という方は

一度、その「上半期」で消費税を集計してみるとよいでしょう。

集計した結果、税務署から届いた通知よりも

払う額が少なくなったら、そちらで払いましょう。

その場合、税務署が送ってきた税金の支払い用紙(納付書)は

使えないのでご注意を。

振替納税制度を利用している個人事業主の方でなければ、

自分で税務署から税金の支払い用紙を取り寄せるか、もしくは

E-Taxで申告書を送信して、ネットバンキングで払うなどの方法で

払うことになります。

もちろん、上半期集計の結果、前払いすべき税金は0円です!と

なる場合は書類を税務署に提出するだけでOKです。

今日は長くなってすみません!

日本の税金の仕組みって、本当に色々な「選択肢」が納税者に

与えられているので公平な反面、とても複雑なんです。

なので、このように単純な書類1つでも、意味も分からずに

そのまま自己流で処理してしまうと損をすることも多々あります。

こうした税の仕組みを勉強して自分で取り組むのも良いのですが、

企業様にはぜひとも、私達のような税理士に頼っていただいて、

本業である営業活動に専念していただきたいものです。

例えばスマホを使う時に、スマホ本体の構造について

深く知る必要はありませんよね。それと同じです。

それでは皆様、しっかり体調を整えて夏を乗り切りましょうね。

(^_-)-☆