相続・贈与のご相談

相続税申告書の作成 ⇨ 料金の目安40万円~

遺産の金額に応じた明確な【料金表】を公開しております。

※料金表・お見積りのページをご覧下さい。動画では具体的な事例を2つ挙げて実際に「お見積り」を行っている様子をご確認いただけます。

普通の言葉で分かりやすく!

【生前贈与しておいた財産が足し戻される?】

2024年からの新ルールも、前からあるルールも含めて解説しています。

今のうちに…と行う生前贈与の基本的な注意点です。

(視聴時間;13分弱 / 動画公開日;2024/08/25)

【大体いくら?土地の価値】

税理士に相談する前に、ある程度は自分でも知っておきたい。

おおざっぱで良いので、相続する土地の価値がいくらぐらいなのか知りたい。

(視聴時間;5分弱 / 動画公開日;2024/06/15)

【路線価って何?】

路線価というものがあって、これで土地の値段がだいたいわかる。

自分でも知っておきたいという人へ。

(視聴時間;4分弱 / 動画公開日;2021/07/31)

【亡くなる前の預金引き出し】

亡くなられる「前」だから問題になるのです。

「いつもの生活費」以上に引き出した手元現金は、相続財産の一部となります

(視聴時間;5分半 / 動画公開日;2021/04/24)

※その他参考※ 時期別に行うこと

こういう事を言うと意外に思われるかもしれませんが、まずは「手続きごと」は気にせずに出来る限りご本人に寄り添ってあげてください。書類や郵便物など「形のある」手がかりがあれば、たいていのことは私達のような専門家にご相談いただければ、何とかなることが多いのです。

大事なのはご本人しか知らないIDやパスワード、交友関係などの「形のない」情報です。

“相続する権利”そのものを手放すかどうか決めます。(相続放棄といいます。)

故人名義の財産や借金、未払いの税金等として「何が」あるのか、大体でいいのでご家族全員が分かっている状態にしておいて下さい。可能な方は、このタイミングで税理士の初回相談・お見積りを利用されることをお勧めします。

税金の確定申告です。(準確定申告といいます。)

年の途中で亡くなった方は、いつもの確定申告と締め切りが違います。

相続税の申告です。

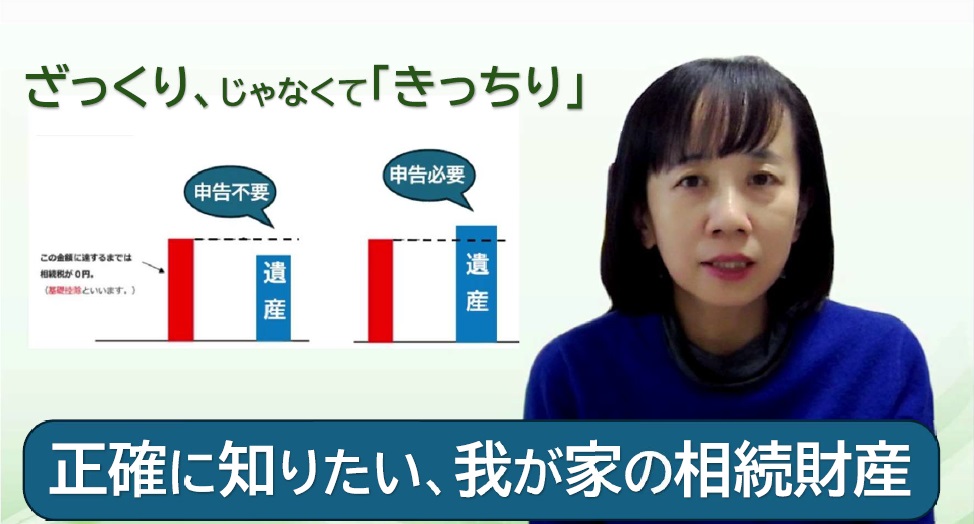

相続財産がこの金額を超える場合、税務署に申告をしなくてはなりません。

3,000万円 + (600万円 × 法定相続人の数)… ★

例えば、夫が亡くなって、遺族は妻と子供2人の場合、4,800万円を超える相続財産がある場合は、申告しなくてはなりません。

★ 相続税は「亡くなった時点」での相続財産にかかります。

※よくある質問(基本編)※

正確に何%か、というものではなく「遺産の額と、家族構成」に応じて決まるとお考え下さい。

そして、自宅土地を相続した人だけの「小規模宅地等の特例」や障害者控除など様々な特典があります。

【参考;相続税の税率(国税庁サイト)】

この金額を超えると税金がかかりますよ、という「限度額」のことです。

相続税の場合、3,000万円+(600万円+法定相続人の数)です。この「法定相続人」というのは、遺産を相続する権利のある身内です。

この「法定相続人」というのが意外と要注意です。

親御さんより先にお子様が亡くなられると「兄弟・姉妹」は法定相続人になりませんし、ご両親がおられずご兄弟・姉妹間の相続という場合はたとえ「法定相続人」ではあっても親子や配偶者ではないので、相続税が2割増しになります。

いいえ、その場合でも必ず申告書そのものは出す必要があります。

なぜなら、あくまで小規模宅地の特例というのは「本当は相続税がかかるんだけど、税金計算上の特典を使ってゼロにする」ということなので、その事実を税務署に知らせないといけないからです。

そのような場合でも、相続税申告書は相続人の皆様方の同意のもと、電子申告で提出できますし、必要書類は郵送やメールのやり取りで対応可能です。

Zoom、Skypeなどのオンラインによるご相談・ご説明のみで相続税申告業務を完結した事例は複数ございます。ご安心下さい。

早ければ早いほど良いのですが、亡くなられた方の所得税確定申告というのは通常と違い、亡くなられてから4か月以内の提出となっておりますのでご逝去から1~2ヶ月以内の税理士へのご相談をお勧めしております。

※よくある質問(国際相続)※

亡くなられた方がずっと日本国内に住んでおられて、なおかつ、財産を相続する方もその時点で日本国内に住んでおられるという場合は「全世界にある財産」に対して相続税がかかります。

一方で、財産を相続した時点で日本に住所を持っておらずずっと海外生活だった場合など、一定の場合には「日本国内にある財産だけ」に相続税がかかる場合があります。贈与税についても同じ考え方です。

詳細はこちらの判定フローチャートをクリックして下さい。【非居住者の相続税納税義務判定表2024】

まずは「プロベート」という手続きが必要な国なのかどうか、確認して下さい。

日本の場合は遺言がなくても相続人様がた皆様の合意と協力のもと、遺産分割の手続きが行えますよね。

(それでも各種手続きがかなり面倒なのですが。)

外国の場合、この「プロベート」という手続きにより、相続財産がいったん裁判所が任命した管理人のもとにおかれ、遺言の内容の確認だけではなく債務の支払いまでその管理人が行い、残った財産をご遺族の方に分配するところまで行われるようです。

この手続きには1~3年かかるといわれています。

よって、何が一番問題かといいますと、その「プロベート」という手続きが終わるまで、ご遺族の方は遺産の引き出しや処分ができないので、「亡くなった日から10か月以内」という日本の相続税申告期限が先に来てしまい、納税資金に苦労するという可能性があるということです。

このプロベートという問題を回避するために、財産の共同所有(いわゆるJOINT口座や共有名義)、生前信託(リビングトラスト)、法人設立などが行われるようですが、共同名義財産から生じる所得をどのように日本で確定申告するのか、生前信託を行うタイミングと信託する財産の“出どころ”は誰になるのか?(※場合によっては日本の贈与税がかかってしまう)など、個別に注意すべき点がたくさんありますのでご了承下さい。

要は「亡くなった人との関係を証明する書類」があれば良いということになります。

具体的にはその外国政府機関・公的機関が発行する出生証明書、婚姻証明書などになりますが、一番の問題点は「発行までに時間がかかる」ことが多いということ、そして日本の税務署に提出する際に「内容を日本語に訳した文書」つまり訳文の提出を求められるということです。

そして、遺産分割協議書ですが、日本のように「実印」つまり印鑑を押すという文化がない国がほとんどですので、出生証明書などを発行してもらうときには「サイン証明」も発行してもらうようにして下さい。これも非常に時間がかかる場合がほとんどですので注意しましょう。

現金・預貯金・有価証券などは、実際にその資産を預けている取引金融機関が公表している最終為替相場で日本円に換算します。

(財産評価基本通達4-3)

やっかいなのが不動産です。実は国税庁の「財産評価基本通達5-2」では、“この通達に定める評価方法により評価する”、つまり日本の相続税法の理屈で評価計算して下さいと言っていますが…実際、ほぼ無理です!

よって、この通達でも「無理な場合は売買実例価額や専門家の評価額」を採用していいですよと書いていますし、実際にその方法がとられることが多いです。

ただし、ここでも注意すべきは日本の税務署には「その内容を日本語に翻訳した文書」の提出を求められるということです。

※英語・中国語以外の言語の場合、弊社単独では対応しておりませんのでご注意下さい。

なお、亡くなられた方の持っていた海外財産を知る方法ですが、まずはご本人が生前に日本の税務署に確定申告書を提出しておられる場合、「国外財産調書」という書類も税務署に出していることがあります。ぜひとも確認しておいて下さい。